《金基研》 霞路/作者

投资者在选购基金时,通常都能看到基金各种各样的收益数据,如基金净值、基金万份收益、近3个月收益率、季度涨幅等。似乎仅看某一特定收益数据,投资者就可以挑选出业绩表现较好的基金,但如果仅看一个收益数据,又好像难以较为全面地分析基金的业绩。

接下来,我们就来谈谈基金有哪些收益数据,每种数据又代表着什么,要怎么看?

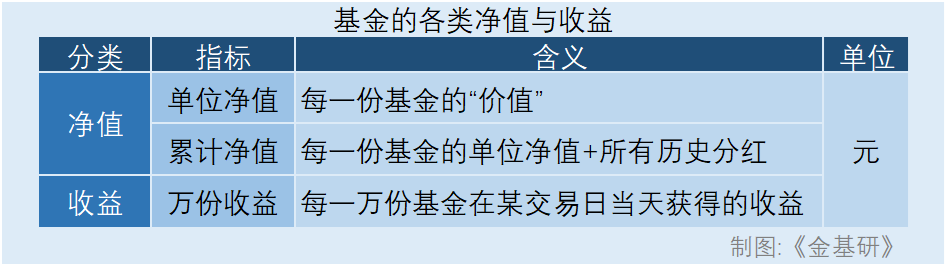

一、以“元”为单位的净值与收益,“开门见山”反映基金的收益

基金的净值代表着基金的价值,可被分为单位净值和累计净值两类,且国内基金的净值均以“元”为单位。

基金的单位净值,可以被通俗地理解为每一份基金所代表的价值,是基金净资产总额与基金总份额的比值(基金单位净值=基金净资产/基金总份额),也是开放式基金申购和赎回的价格基础(基金申购份额=[申购金额/(1+申购费率)]/基金当日的单位净值)。

也就是说,投资者在申购基金前,可以根据自己的投资金额、基金的单位净值和申购费率,计算出能够申购到的基金份额数量。

与单位净值不同的是,基金的累计净值反映的是基金自成立以来的所有收益及当前的基金净值。基金的累计净值与单位净值之间的差额越大,说明基金曾经分红的金额越多。简言之,投资者可以根据基金累计净值与单位净值之间的差额分析基金的分红水平。

同样以“元”为单位的基金收益数据还有在表示上更为直接的万份收益。

其中,基金的万份收益是基金当日每1万份基金实现的收益金额,通常每日由基金公司公布。例如,易方达天天理财货币A在2023年9月26日的万份收益为0.4939元,代表在2023年9月26日时,投资者每持有10,000份易方达天天理财货币A,能获得0.4939元收益。

除了万份收益,基金类似的收益数据还有“百份收益”等。值得注意的是,“万份收益”这类收益数据一般较多地应用于货币市场基金,股票型基金和混合型基金等类型的基金则较少使用。

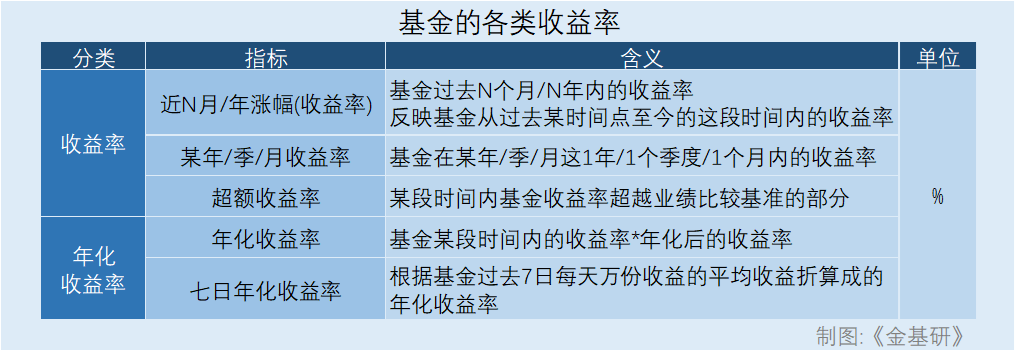

二、以“%”表示的收益率与年化收益率,反映基金长短不同期间的表现

除了以“元”为单位的收益数据,基金还有几个以百分数表示的收益数据,如近3个月以来收益率、超额收益率、七日年化收益率等。按是否年化来看,可以将它们分为普通的“收益率”和“年化收益率”两类。

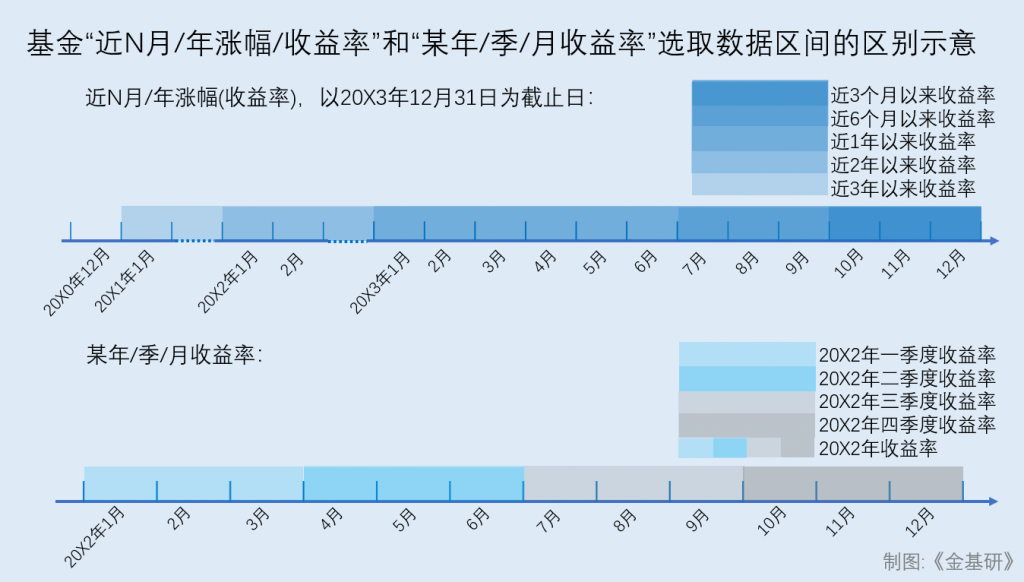

各类收益率中,“近N月/年涨幅(收益率)”和“某年/季/月收益率”两类或是投资者经常会混淆的数据。但如果仔细看,要区分这两类数据其实并不难。

近N月/N年涨幅(收益率)是基金过去N个月/N年内的收益率,反映的基金从过去某时间点至今的这段时间内的收益率;而某年/季/月收益率则是基金在这1年/1个季度/1个月内的收益率。

以华夏新锦绣混合A为例,截至2023年9月26日,其近3个月以来、今年以来、近1年以来及近3年以来的收益率分别是10.88%、13.74%、13.74%和45.1%;2023年1季度及2023年2季度的收益率则分别是8.05%和0.12%。

基金的收益率加上“年化”两个字以后,其意义就有所不同了。

在经济生活中,比如活期存款、定期存款、信用卡消费等,使用到的利率通常都为年利率。而在基金投资中,我们也可以将不是以1年为计算周期的收益率转换为以年为计算周期的“年化收益率”并进行比较。

值得注意的是,基金的年化收益率是一种理论收益率,并不是其真正已经取得的收益率。另外,虽然年化收益率的计算过程比较复杂,但是各基金平台通常会定期公布各长短期间的年化收益率,投资者可以直接使用这些数据来比较不同基金的收益水平。

总而言之,基金的单位净值和累计净值能够反映每份额基金的价值;含有“近”或“以来”的收益率能反映基金从过去某个时间点至截止日的收益水平;命名中含有“20XX年”或“20XX年某月”等具体时间段的收益率,能反映基金过去某段时间内的收益水平;基金的年化收益率则将长短期不同的收益率“缩放”到以1年为考察周期的大小,方便投资者进行比较。

当然,基金的收益率数据只是基金这个“多面体”的其中一面,投资者在申购基金前,或许还需要分析基金的回撤大小、基金经理的能力等多个方面。